お客様に喜ばれることが多い!ライフプランシミュレーション作成がファイナンシャルプランナー(FP)の仕事の生命線

このコラムは分で読めます

このコラムの内容

お金とは、私たちの生活を支え、夢や希望をかなえるための大切なパートナーです。しかし、そのお金をどのように使い、どのように増やし、そしてどのように未来を設計するかは、一筋縄ではいかないもの。「お金の計画は完璧でしっかり備えています!」という家庭はほとんどいないのではないでしょうか。実際にある調査では、計画を立てて貯蓄をしている家庭は全体の3割以下というような結果も出ています。

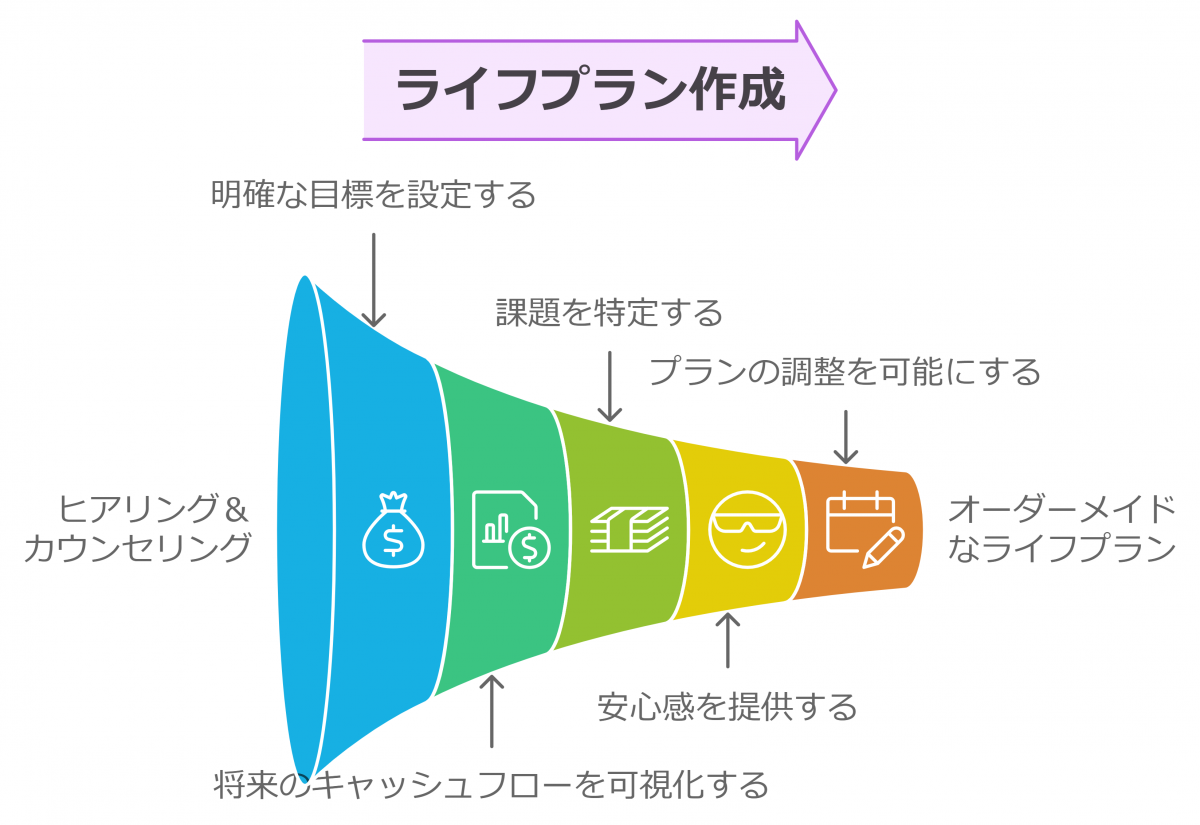

そこで登場するのがお客様のお金の計画を一緒に作成したり、悩みを解決する「ファイナンシャルプランナー(FP)」です。FPの業務の中でも特にお客様に求められているものが「ライフプランシミュレーション」です。しっかりしたライフプランシミュレーションを作ることができるのはFPとしてトレーニングを受けた方だけというケースが多く、ライフプラン作成は言わばFPの専売特許のような仕事とも言えます。またお金の将来に渡るシミュレーションを作るということはお客様にとっても必要なものであります。

それでは本日はこのFPにとって「ライフプランシミュレーション」の役割や有効性、ライフプランをどのようにお客様へお役立てしていくかなどについて解説していきます。

1.ライフプランシミュレーションの役割

ライフプランシミュレーションとは、お客様一人ひとりのライフスタイルや将来の夢、目標をベースに、最適な資産の運用や支出計画を設計するものです。多くのFPが使うライフプランシミュレーション表では横軸が年齢、縦軸が収入、支出(生活費、子育て、住宅etc)になっており、毎年の家計の収支の増減やその推移を表やグラフにして表します。これにより将来に渡るお金の流れをある程度可視化することができ、その結果普段生活しているだけでは分からなかった、自分の家庭のお金の流れで見えてくる点もあります。そこで”将来お金はどれくらい貯まりそうか(しっかり貯められるか、はたまた破綻しないか)、見直すべき支出はないか、隠れた問題点はないかなど多くのことを把握することができます。ライフプランシミュレーションをつくってみるという行為はただ単に数値を計算するだけではなく、FPとお客様で「将来の希望や理想的な生活が実現できるか」を共に考え、プランを描き出す作業と言えるでしょう。10人のお客様がいれば10通りのライフプランがあります。収入や支出が異なることはもちろん、将来の夢やお金の使い方、趣味、教育に対する価値観などはお客様ごとに異なるからです。お客様の思いを汲み取りながら、そのお客様の思いをライフプラン作成の観点からサポートできるかどうかがFPの腕の見せ所になります。

2. なぜライフプラン作成が重要か

ライフプラン作成がどのようにお客様の役にたつのか、もう少し細かくみていきましょう。

①目標設定ができる/目標を明確にする

目標を明確に設定することは、家計の運営においてもまず第一に行うべきことです。ライフプランミュレーションを作る過程で実現可能な目標を明確にすることができます。目標を設定することで、お金の使い方や貯め方に明確な方向性が生まれます。漠然とした不安や願望を具体的な計画に置き換えていくことができます。また明確な目標があることで、日々の節約や投資の意義が理解しやすくなり、長期的なモチベーションを維持できます。また日々の出費を行う際に、設定した目標に照らし合わせて判断できます。旅行にいこうか、大きな買い物をするべきかなど、人生において支出をすべきか迷うことは多々ありますが、目標を作ることにより一貫した行動が可能になります。

②未来のお金の流れが明確になる

ライフプランを作成してみると将来におけるお金の流れを可視化できます。現在の財務状況を詳細に見てみることで、収入と支出のバランス、貯蓄率、他の平均的な家計と比べた場合の比較や家計の健全性が見えてきます。「実際にお金の流れを可視化して見てみると色々なことが見えてくるのでシミュレーションを作ってみてよかった」という声はよく聞きます。

③課題に気づく

ライフプランシミュレーションなど、家計のお金の計画を作ることで、様々な課題が明確になります。以下にその例を上げてみます。

- 予期せぬ出費や収入の減少に対する備えが不十分

- 年金だけでは希望する生活水準を維持できない可能性

- 将来の教育費用の準備が不足

- 高額な医療費に対する備えが不十分

- 長期の病気やケガによる収入減少への対策が不十分

- 将来の介護費用や負担に対する準備不足

- 長期的な物価上昇による実質的な資産価値の目減りの可能性

- 非効率な税金負担により資産形成が遅れる可能性、iDeCo(個人型確定拠出年金)やNISA(少額投資非課税制度)の活用可能性

- 将来の相続税負担や円滑な資産移転の準備不足

- 収入の変動や、起業、転職などのキャリアチェンジに対する準備不足

ライフプランシミュレーションをしてみることで、お客様自身が気づいていないお金の課題や、将来的なリスクに早期に気づき、適切な対策を取ることができます。例えば将来お金が足りなくなる、子供が高校生や大学生の時に収支がマイナスになる、病気などをした場合のバックアッププランが十分できていないことなどがあります。

④安心感を提供

よくあるケースとしては漠然としていたお金に関する計画や方針が明確になることで、お客様の未来に対する不安が和らぐものです。将来の不安がなくなるほど今を生きることに余裕が生まれ、その結果喜びを感じることができるようになります。ライフプランをつくってみた結果、安心して住宅が購入できる、子供を私立の学校に通わせられるという希望が見えてくることがあります。「そんなに家計を切り詰めて節約しなくてもよかった、年に1回は海外旅行に行っても大丈夫と知れて安心できた」というようなお客様も中にはいらっしゃいます。

⑤プランの修正が可能

ライフプランシミュレーションを最初に作成することで、単なる絵に描いた餅にとどまらず、時間の経過と共に、変化に応じた柔軟な修正が可能になります。はじめに元となるプランや目標がなければ長い人生で予期せぬことが起きた際に修正や変化への対応もできないということです。当初30歳で年収500万円と想定していたところ、32歳で600万円に昇給した場合、貯蓄目標や投資計画を上方修正できます。また予期せぬ出産があった場合、教育資金の追加準備や退職資金の目標達成にどれくらいの遅れが生じるかを計算し、対策を立てられます。

3.ライフプラン作成によるFP側のメリット

お客様にライフプランの作成・提供ができると、FPにとってもたくさんのメリットがあります。なぜライフプラン作成が金融商品の提案・販売のために有効なのか、具体的に見ていきましょう。

①お客様の状況やニーズを深く理解することができる

ライフプランを作成する過程で、FPはお客様の収入や支出の状況、将来の夢や目標、懸念や不安などのお客様ニーズを深く理解することができます。お客様ニーズを深く理解すれば、そのお客様の状況をより良くするための提案やフォローが行えることに繋がります。

②信頼関係の構築ができる

ライフプランを共に考えることで、FPとお客様との間には深い信頼関係を築くことができます。ライフプランシミュレーションやそこから見えてくる結論、今後の対策についての説得力が高いほど、お客様からは「このFPにお金のことを任せて相談すれば安心できる」というような信頼を獲得できるでしょう。お客様は最終的には担当者の人柄や説明を判断して「この人の言うことなら信用できる」と思えるかどうかが購入に至る大事な要素になります。

③金融商品提案のポイントが分かる

ライフプランをお客様に提供することとは、お客様の目標達成のための計画表を作ることです。ファイナンシャルプランナー(FP)がお客様と共に考えることで、その夢を叶えるための具体的なステップを見つける手助けをします。そして、このプロセスの中で、お客様の安心で理想的な暮らしや将来のお金の目標達成のためには不動産の購入や住宅ローン、金融商品を貯蓄手段として活用することが必要になることが多いです。

④販売単価の向上にもつながる

販売単価が高いということは必ずしも「お客様にたくさん商品を売り付けている」訳ではありません。「お客様の課題をしっかり把握、共有できている」「お客様に必要性を感じて頂いている」「お客様がより未来に対して希望を持てる、ワクワクするような提案ができている」ということが多いです。お客様の目標や課題、想いなどニーズに合わせて複数の商品を組み合わせたりカスタマイズした商品提案ができます。そのためにもライフプランの作成は有効です。

いかがでしたでしょうか。

お金の使い方はお客様それぞれの想いや価値観、家族への愛、理想的なライフスタイルや時間の過ごし方が異なるため、ライフプランも十人十色であり、お客様にあったライフプランの作成ができることがお客様の人生の充実に繋がります。FPとして、ライフプラン作成でお客様に大きく貢献できることで、お客様の信頼を得られ、また課題解決の手段として金融商品のご提案の可能性を高めることができるのです。これからFPを目指そうとしている方には、ライフプランの重要性を理解いただけると嬉しいです。

未経験からのFP職を目指す方に向けてメリットやポイントをこちらのコラムでまとめていますのでご参照ください。

未経験からFP会社、FP事務所への転職は可能なのか。メリットとデメリット、注意点、転職を成功させるポイントをご紹介

FPを目指すならキャリアカウンセリングを受けてみよう

ファイナンシャルプランナーWanted!ではFP業界の経験者、未経験者に向けてキャリアカウンセリングを全国で無料で実施しています。転職に迷う、これから転職を考えているが不安を感じる点がある方はカウンセリングを受けてみましょう。ファイナンシャルプランナー経験のあるカウンセラーが全国で50社以上の会社の中から、希望条件にあった転職先を紹介することが可能です。またファイナンシャルプランナーとして、どのようにキャリアを積んでいくべきか、どうしたら成功に近づくかなどもこれまでたくさんのFPのキャリア相談をしてきた経験からアドバイスも可能です。

FP Wanted!はFP会社/生命保険代理店転職をサポートするための様々な機能を搭載!

1.求人検索

ファイナンシャルプランナーWanted!ではファイナンシャルプランナー(FP)/生命保険業界で自分により適した企業や求人を見つけることが可能です。大手求人サイトには掲載していない求人も多数あり、また業界特化型サイトならではの詳細な情報を掲載しています。FP Wanted!のおすすめポイント(強みや差別化ポイント)では、同じように見えるFP会社/生命保険代理店でもどのような違いがあるのかが良くわかります。求人検索はエリアや様々な条件で検索ができ、中にはカジュアル面談などに対応可能な会社もあります。

2.個別カウンセリング

ファイナンシャルプランナーWanted!ではファイナンシャルプランナー(FP)や生命保険業界の経験者、未経験者に向けてキャリアカウンセリングを全国で無料で実施しています。転職に迷う、これから転職を考えているが不安を感じる点がある方はカウンセリングを受けてみましょう。ファイナンシャルプランナー(FP)や生保営業マンとして、どのようにキャリアを積んでいくべきか、どうしたら成功に近づくか、FP経験のあるキャリアアドバイザーが丁寧に個別カウンセリングを行います。インターネットでは書けない業界事情やキャリアの考え方などをあなたの状況に合わせてお話しします。

例えば顧客開拓に自信がない方であれば、既存契約リストや業務提携案件など行き先のある会社、固定給与のある会社など、「よりストレスが少なく成功確率が高い」という条件で働ける会社を選定、ファイナンシャルプランナー(FP)業界でキャリアをスタートできる会社のご紹介も可能です。

3.セミナー参加

ファイナンシャルプランナーWanted!ではセミナーも随時開催しています。情報収集をすることはキャリアを考える上でも非常に重要です。そうした際にセミナー参加は大変役に立ちます。キャリアプランや転職を考える上で参考になる情報が得られたり、セミナー参加を通して求人情報だけでは分からない企業の特徴や代表の思いや人柄なども分かります。

ファイナンシャルプランナー(FP)の会社、生命保険代理店への求人マッチングがより行えるようになることで、この業界に貢献したい、そしてその先にいるお客様や社会に貢献したい。そのような思いでサイト運営をしております。

ファイナンシャルプランナー(FP)や生命保険営業を目指す方はぜひファイナンシャルプランナーWanted!をご活用ください。

このコラムもおすすめです

-

【マネードットコム様インタビュー】有績者から新人教育まで、保険代理店の強い味方に!

コラムを読む -

離れて暮らす高齢者の親の「安全」「認知症予防」「心のケア」をセットにした新しい見守りサービス。株式会社Fikra青島代表インタビュー

コラムを読む -

FP(ファイナンシャルプランナー)の仕事はきつい?具体的な仕事内容や失敗しないキャリア選択について解説

コラムを読む -

「ほけんのいろは」(株式会社ゼロナビ)の口コミや評判は?働くメリットを保険業界特化型転職エージェントが解説

コラムを読む -

【成果保証あり!】まねぽんってどんなリーズ?特徴や強みは?担当者に直接インタビュー!

コラムを読む -

ともにあーるの口コミや評判は?働くメリットをFP特化型転職エージェントが解説

コラムを読む

ファイナンシャルプランナー・事務職・企画職として、

より充実したお仕事をするなら

日本初、ファイナンシャルプランナー特化型の求人・転職情報サイト

ファイナンシャルプランナーWanted!で活躍の場を広げよう!