投資用不動産はファイナンシャルプランナー(FP)に聞くべき?FPの仕事と投資用不動産についてリアルな関係性を解説

このコラムは分で読めます

このコラムの内容

1. はじめに

みなさん、こんにちは。最近、「投資」という言葉をよく耳にしませんか?特に30代の方々の間で、将来に向けた資産形成の話題が盛り上がっているように感じます。その中でも、不動産投資に興味を持つ人が増えているんです。

ここ数年、不動産市場の価格上昇が続いていますよね。「10年前に不動産投資をしていた人は今、資産形成が絶好調なんだって!」なんて話を聞くと、どきっとしませんか?私も正直、「あの時投資しておけば...」なんて後悔することもあります。

でも、みなさんはどう感じていますか?「今からでも遅くない?」「これって本当にいいの?」って思う人もいるかもしれません。

確かに、投資には常にリスクが付きまといます。「今買っても、これから値下がりするんじゃない?」という不安も当然あるでしょう。それに、不動産業者さんと話をすると、「物件のいいことばかり言われて、ちょっと怖いな...」って感じることはありませんか?

そんなとき、ふと頭に浮かぶのが「ファイナンシャルプランナー(FP)」という存在です。お金のことを相談できる専門家ですよね。でも、FPって不動産投資の相談もできるの?

結論から言うと、投資用不動産に詳しいFPに相談すると、かなり有益な情報が得られるんです。さらに、良い不動産業者を紹介してくれるというメリットもあります。

今回は、FPの現場に長く関わってきた経験から、FPと投資用不動産の関係性についてご紹介していきたいと思います。みなさんも一緒に、不動産投資の世界を覗いてみませんか?

2. 投資用不動産について

まずは、投資用不動産の基本的な情報をおさらいしてみましょう。「投資用不動産」と聞くと難しそうに感じるかもしれませんが、ひとつずつ紐解いていけば、意外とシンプルなんですよ。

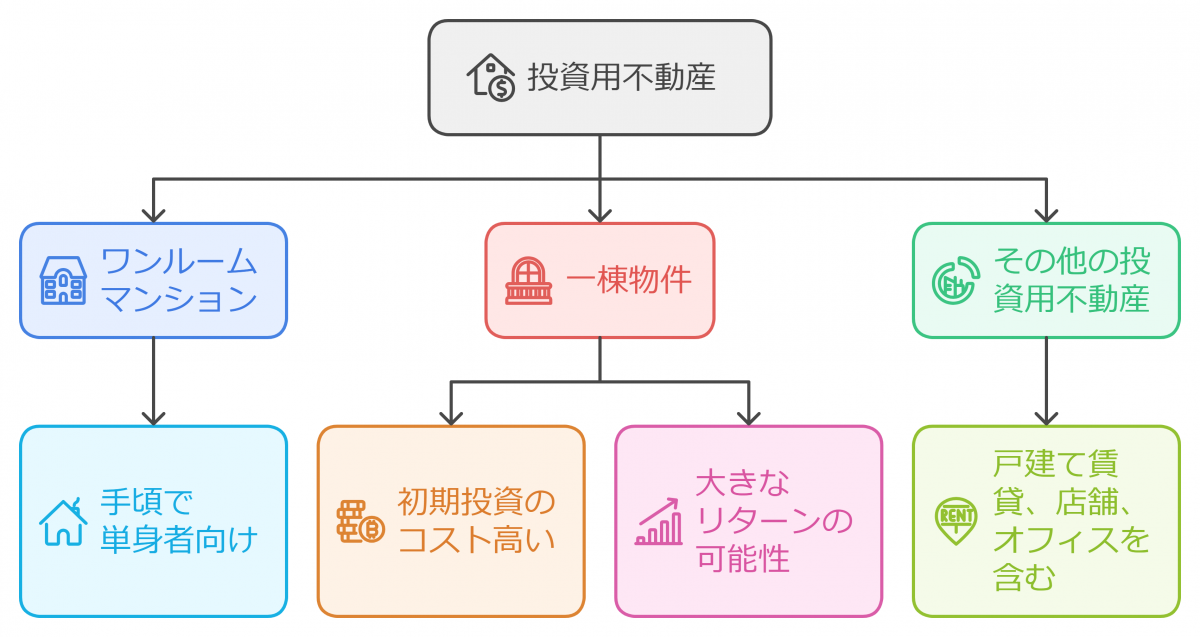

投資用不動産の種類

投資用不動産には、主に以下のような種類があります。

- ワンルームマンション 最も一般的な投資用不動産といえば、ワンルームマンションです。主に単身者向けの物件で、都市部や大学周辺によく見られます。比較的手頃な価格で始められるのが特徴ですね。

- 一棟物件 アパートやマンションの建物全体を所有する形態です。ワンルームマンションよりも規模が大きくなるので、初期投資額も高くなりますが、その分リターンも大きくなる可能性があります。

- その他の投資用不動産 戸建て賃貸や店舗、オフィスビルなども投資用不動産に含まれます。これらは、より専門的な知識が必要になってくるので、初心者の方にはちょっと難しいかもしれません。

投資用不動産について

| 投資用不動産について | ポイント | |

|---|---|---|

| 1 | 基本的な考え方 | 不動産を購入し、それを賃貸することで収益を得る |

| 2 | 近年のトレンド | 価格上昇が続いている |

| 3 | 投資リスク | バブル崩壊のような急落もあり得る |

投資用不動産の基本的な考え方は、「不動産を購入し、それを賃貸することで収益を得る」というものです。つまり、あなたが大家さんになるわけです。家賃収入から諸経費(ローン返済、管理費、修繕費など)を差し引いた分が、あなたの利益になります。うまくいけば、毎月安定した収入が得られる可能性があるんです。

不動産価格は、景気や地域の発展状況などによって変動します。近年は都市部を中心に価格上昇が続いていますが、これが永遠に続くのかは誰にもわかりません。

バブル期の教訓もあるように、不動産価格が急激に下落するリスクも常に存在しています。

だからこそ、長期的な視点を持つことも大切です。

不動産投資には、様々な法律が関係してきます。例えば、建築基準法、借地借家法、宅地建物取引業法などです。これらの法律を全て把握するのは大変ですが、基本的な部分は押さえておく必要がありますね。

特に賃貸借契約に関する法律は重要です。借主の権利が強く保護されているので、大家としての義務や責任をしっかり理解しておく必要があります。

ローンの組み方やローンが組める人

多くの人は、不動産購入時にローンを組みます。投資用不動産の場合、住宅ローンとは異なる「アパートローン」や「不動産投資ローン」を利用することが一般的です。これらのローンは、通常の住宅ローンよりも金利が高めに設定されていることが多いです。家賃収入でローンを返済していくイメージです。

投資用不動産を購入するには、一定の条件を満たす必要があります。一般的に、年収500万円以上であることが多いですね。また、頭金や諸経費の準備も検討することが必要です。

ここまで、投資用不動産の基本的な情報をご紹介しました。難しそうに感じた部分もあったかもしれません。でも大丈夫、これからFPの役割を見ていく中で、徐々に理解が深まっていきますよ。

次は、投資用不動産のメリットとデメリットについて、もう少し詳しく見ていきましょう。

3. 投資用不動産のメリットとデメリット

投資用不動産には、魅力的な点もあれば注意すべき点もあります。ここでは、購入者の目線から見たメリットとデメリットをご紹介します。

不動産投資のメリット

- 安定した家賃収入 投資用不動産の最大のメリットは、毎月安定した家賃収入が得られる可能性があることです。良い物件を選び、適切に管理すれば、長期にわたって収入を得続けることができます。

- 資産価値の上昇の可能性 不動産は、長期的に見ると価値が上がる可能性があります。特に人気のエリアや発展が見込まれる地域では、将来的に物件価値が上昇する可能性が高くなります。ここ20年間だけの話でいえば特に首都圏の物件などは軒並み資産価値が高く上昇しています。(ただし、これは確実ではないので、あくまで「可能性」として捉えておくことが大切です。)

- 節税効果 不動産投資には、様々な節税効果があります。例えば、減価償却費や諸経費を経費として計上できるため、所得税や住民税の負担を軽減できる可能性があります。年収が800万円を超えてくるような方だと不動産投資を節税手段として行っている方もいらっしゃいます。

例えば、ワンルームマンションであれば、月に5〜8万円程度の家賃収入が見込めることが多いです。副業感覚で始められる金額と考えることもできるかもしれません。

ただし、税法は複雑で頻繁に変更されるので、最新の情報を確認することが重要です。ここでFPや税理士さんの助言は役立ちます。

不動産投資のデメリット

- 初期投資の大きさ 不動産投資の最大のハードルは、やはり初期投資の大きさでしょう。ワンルームマンションでも1,000万円以上することが多く、頭金や諸経費を含めると、かなりの金額になります。

- 管理の手間 大家さんになるということは、物件の管理も自分の仕事になるということ。例えば、入居者とのトラブル対応や、建物の修繕なども必要になってきます。もちろん、管理会社に委託することもできますが、その分コストがかかります。「想像以上に大変...」という声を聞くこともあります。

- 資産価値下落のリスク 不動産価格は上がる可能性がある一方で、下落するリスクも常にあります。もし購入した不動産の価値が大きく下がってしまったら...考えただけでもぞっとしますよね。特に、人口減少が進む地方都市では、将来的な価値下落リスクが高いと言われています。

「そんなお金、どうやって用意するの?」って思いますよね。ここは本当に慎重に考える必要があります。

4. 不動産投資はやるべきなのか

「投資」という言葉を聞くと、どんなイメージが浮かびますか?「儲かりそう!」という期待感がある一方で、「怖い...」という不安もあるのではないでしょうか。この感覚、実は非常に大切なんです。

結論から言うと、不動産投資をやるべきかどうかは、人それぞれの判断によって異なります。このパートでは少し「リスク」とは何なのか?を解説していきます。

| 不動産投資はやるべきか | ポイント | |

|---|---|---|

| 1 | リスクの理解 | うまくいくこともあれば、失敗することもあることが投資であることを理解する |

| 2 | リスク選好性 | 人によってリスクの許容範囲は異なるので自分に合ったリスクテイクが重要 |

投資におけるリスクの概念

投資の世界では、「リターン(利益)」と「リスク(危険)」は表裏一体の関係にあると言われています。つまり、高いリターンを期待すればするほど、それに伴うリスクも高くなるんです。不動産投資も例外ではありません。安定した家賃収入や資産価値の上昇といった魅力的なリターンがある一方で、空室や価格下落といったリスクも常に存在しています。

リスク選好性理論

ここで、「リスク選好性」という考え方を紹介したいと思います。これは、人それぞれリスクに対する態度が異なるという理論です。

大きく分けると以下の3つのタイプがあります:

- リスク回避型:できるだけリスクを避けたい人

- リスク中立型:リターンとリスクのバランスを重視する人

- リスク選好型:高いリターンのためにリスクを取ることをいとわない人

あなたは、どのタイプだと思いますか?例えば、宝くじを買うときの気持ちを思い出してみてください。「当たるかもしれない!」とワクワクする人は、比較的リスク選好型かもしれません。

不動産投資を考える上で、自分のリスク許容度を知ることは非常に重要です。なぜなら、自分の許容範囲を超えるリスクを取ってしまうと、精神的なストレスが大きくなり、冷静な判断ができなくなる可能性があるからです。

例えば、本来はリスク回避型の性格なのに、高いリターンに目がくらんで無理にリスクの高い投資をしてしまうと、後々後悔する可能性が高くなります。

逆に、リスク選好型の人が過度に慎重になりすぎると、本来得られるはずだったチャンスを逃してしまうかもしれません。

ここで疑問に思う人もいるかもしれません。「じゃあ、自分のリスク許容度ってどうやって知ればいいの?」

実は、これを客観的に判断するのが難しいんです。だからこそ、第三者の視点が必要になってくる。そういった時にお金の専門家であるファイナンシャルプランナーのアドバイスが参考になることがあります。FPは、あなたの財務状況や将来の目標、そして性格まで考慮しながら、適切なアドバイスをしてくれます。「この物件は、あなたにとってリスクが高すぎるかもしれません」とか「この程度のリスクなら、十分に対応できそうですね」といった具合に。

次のセクションでは、FPと投資用不動産の関係について、さらに詳しく見ていきましょう。FPがどのようにあなたの不動産投資をサポートしてくれるのか、具体的に見ていきます。

さて、ここまで投資用不動産についての基本的な情報を見てきました。でも、「じゃあ、実際にFPに相談したら何が得られるの?」って思いますよね。ここからは、FPと投資用不動産の関係性について、もう少し深掘りしていきましょう。

5. 不動産投資に強いFPはあなたの味方になるかもしれない

まず知っておいてほしいのは、全てのFPが投資用不動産に詳しいわけではないということ。FPにも得意分野があるんです。例えば、保険や資産運用に強いFP、相続対策に強いFP、そして今回のテーマである不動産投資に強いFPなど、様々です。だから、「FPに相談すれば何でも解決!」というわけではないのです。

私が実際にFPとして活動していて感じるのは、クライアントの方々のニーズがどんどん多様化しているということ。それに伴って、FPの専門性も細分化されてきている印象はあります。

投資用不動産に詳しいFPの特徴

では、投資用不動産に詳しいFPって、どんな特徴があるのでしょうか?

- 不動産投資の経験や知識が豊富

- 不動産業者とのネットワークがある

- 税金や法律の面からも不動産投資をアドバイスできる

- 投資用不動産以外の投資手段との比較ができる

こういった特徴を持つFPなら、あなたの不動産投資の相談に適切に応えてくれる可能性が高いです。

FPに投資用不動産の相談をするメリット

FPに投資用不動産の相談をすることで、どんなメリットがあるのか、具体的に見ていきましょう。

- ライフプランシミュレーションの実施 FPの強みの一つは、あなたの人生全体を見渡してアドバイスができること。不動産投資も、あなたの人生設計の中の一部分として捉えるべきですよね。

- 他の投資手段との比較 不動産投資以外にも、株式投資や投資信託など、様々な投資手段があります。FPは、これらの投資手段とも比較しながら、あなたに最適な選択肢を提案してくれます。

- 良質な不動産業者の紹介 投資用不動産に詳しいFPは、信頼できる不動産業者とのネットワークを持っていることが多いんです。投資用不動産会社は世の中に数多の会社があり、数年前に詐欺事件を起こした会社があった、なんてことがニュースになったこともあります。

- 物件選びのアドバイス FPは、単に物件を紹介するだけでなく、その物件があなたに本当に適しているかどうかを、客観的な立場から助言してくれます。

例えば、「35歳で結婚して、40歳で子供が生まれる予定。65歳で退職したい。」といったライフプランがあるとします。FPは、そういった将来の予定も考慮しながら、不動産投資が本当に適しているかどうかを一緒に考えてくれます。

「今投資しても、子育てでお金がかかる時期と重なってしまいそうですね。」とか「退職金を活用すれば、もう少し余裕を持って投資できそうです。」といった具合に。

「今のあなたの状況なら、まずは投資信託から始めて、数年後に不動産投資を検討するのがいいかもしれませんね。」といったアドバイスもあり得るんです。

FPからの紹介で不動産業者と会うと、通常よりも丁寧な対応をしてくれることが多いんですよ。なぜなら、FPからの紹介客を大切にしないと、今後の紹介が途絶えてしまう可能性があるからです。中には、「FPさん経由だからこそお見せできる物件です。」と優良物件を紹介してくれることもあるんです。

例えば、「この物件は家賃収入は魅力的ですが、将来的な価値の上昇は期待しにくそうです。」とか「この地域は今後、高齢化が進むので、若い入居者を想定した物件は避けた方がいいかもしれません。」といった具合に。

不動産業者さんは物件を売ることが仕事なので、どうしても良い面を強調しがちです。でも、FPは第三者の立場から、メリットもデメリットも含めて客観的にアドバイスしてくれるんです。

いかがでしょうか?FPに相談することで、単に物件を紹介してもらうだけでなく、あなたの人生設計全体を考慮した上で、適切なアドバイスをもらえる可能性が高いんですね。

でも、ここで一つ注意点があります。それは、「全てのFPが投資用不動産に詳しいわけではない」ということ。だから、投資用不動産の相談をする際は、その分野に詳しいFPを探す必要があります。

では、どうやって投資用不動産に詳しいFPを見つければいいのでしょうか?次のセクションで、その方法をご紹介します。

6.投資用不動産に詳しいFPの探し方

投資用不動産に詳しいFPを見つけるのは、実は少し難しいかもしれません。でも、以下のポイントを押さえれば、きっと良いFPに出会えるはずです。

1. FPの経歴や実績の確認

まずは、FPのホームページやプロフィールをチェックしてみましょう。不動産関連の仕事の経験がある人や、不動産投資のセミナーを開催している人は、この分野に詳しい可能性が高いですね。例えば、「以前、不動産会社で働いていました。」とか「不動産投資の実績があります。」といった記載があれば、注目です。

2. 不動産投資の相談実績

次に、これまでどれくらい不動産投資の相談を受けてきたかを確認しましょう。経験豊富なFPであれば、相談件数や成功事例などを公開していることもあります。「年間50件以上の不動産投資相談を受けています。」とか「これまでに100名以上の方の不動産投資をサポートしてきました。」といった実績があれば心強いですね。

3.不動産業者との提携状況

最後に、どのくらいの不動産業者と提携しているかも重要なポイントです。複数の不動産業者と提携しているFPであれば、より多くの選択肢の中から最適な物件を提案してくれる可能性が高くなります。「●社以上の不動産会社と提携しています。」といった情報がある場合は、チェックしてみる価値がありそうです。

まとめ

ここまで見てきたように、FPは投資用不動産について様々なサポートをしてくれる可能性があります。単なる物件紹介だけでなく、あなたの人生設計全体を考慮しながら、適切なアドバイスをしてくれる可能性があります。不動産投資を考えているなら、まずはFPに相談してみるのも一つの手段です。ただし、全てのFPが投資用不動産に詳しいわけではないので、適切なFPを選ぶことが大切です。経歴や実績、不動産業者との提携状況などをチェックして、自分に合ったFPを見つけてみてください。

そして、最後に一つ。投資の決断は、最終的には自分自身でする必要があります。FPはあくまでもアドバイザー。その助言を参考にしつつ、自分の人生設計にとって本当に必要かどうか、よく考えてみてくださいね。

投資用不動産に強いFPをすぐに見つけたい場合は当社の専門家紹介サービスを

よいファイナンシャルプランナー(FP)に出会えるかどうかは、人生をお金の面で無駄なく、賢い人生が送れるかどうかの大きなポイントの1つです。信頼できる、正しく情報提供しれくれるFPを探すこともあなたにとって1つの努力と言えるかもしれません。ご自身でホームページでFP会社を探すのも良いですし、信頼できる親友が保険業界やFPとして働いているのであれば相談してみるのも1つの手段でしょう。また、FPWanted!の専門家紹介サービスも活用いただけます。

FPWanted!の専門家紹介サービスでは、FP会社の転職やFP向け研修を行っているFPWanted!事務局だからこそ全国のFP会社とネットワークがあり、その中で「経験が5年以上」「高評価」「前年度年収800万円以上」という条件で資産形成や家計相談に強いFPのみを厳選してご紹介することが可能です。初回相談は無料、ライフプラン(お金の計画表)を作成する場合は一律15,000円です。世の中には無料でライフプランを作成してくれる会社やサービスもありますが、「タダより高くつくものはない」こともございますので、特に資産形成をしっかり考えたい人には信頼できる、既に評価が高いFPから相談を受けることをオススメします。

FPによって専門分野や強みが異なることもございます。「ライフプラン作成や貯蓄方法の相談を多く受けている」「住宅メーカー出身で住宅選びのアドバイスやローンの相談も中立的な目線でできる」「相続税対策に強い」「証券分野も一緒に相談できる」「不動産投資のスペシャリスト」など専門性に長けたFPさんがいます。FPWanted!の専門家紹介サービスでは上記の選定基準をクリアしている、かつ相談したい内容に合わせてその分野の専門家をご紹介できるという優れたサービスです。「こういったサービスが世の中にあったらいいのにな」という想いから全国のFP会社さんに賛同頂くことで実現できたサービスです。

「今信頼できるFPの知り合いがいない」、「友人から保険の提案を受けているがイマイチ信用して良いのか分からない」「忙しいのでできるだけ初めから優秀なFPと相談したい」という方にはオススメです。セカンドオピニオンとしてもご活用いただけます。

(※年収基準に関しては、年収が高いFPほどお客様のニーズの把握や問題解決、プレゼンが分かりやすい、また退職可能性が低いのでお客様の継続フォローも長期的に可能という観点で設けております。)

このコラムもおすすめです

-

【マネードットコム様インタビュー】有績者から新人教育まで、保険代理店の強い味方に!

コラムを読む -

離れて暮らす高齢者の親の「安全」「認知症予防」「心のケア」をセットにした新しい見守りサービス。株式会社Fikra青島代表インタビュー

コラムを読む -

FP(ファイナンシャルプランナー)の仕事はきつい?具体的な仕事内容や失敗しないキャリア選択について解説

コラムを読む -

「ほけんのいろは」(株式会社ゼロナビ)の口コミや評判は?働くメリットを保険業界特化型転職エージェントが解説

コラムを読む -

【成果保証あり!】まねぽんってどんなリーズ?特徴や強みは?担当者に直接インタビュー!

コラムを読む -

ともにあーるの口コミや評判は?働くメリットをFP特化型転職エージェントが解説

コラムを読む

ファイナンシャルプランナー・事務職・企画職として、

より充実したお仕事をするなら

日本初、ファイナンシャルプランナー特化型の求人・転職情報サイト

ファイナンシャルプランナーWanted!で活躍の場を広げよう!