〜こんな人は要注意〜見直しをオススメする生命保険を解説②(60歳で死亡保障期間が終了する定期付き終身保険)

このコラムは分で読めます

このコラムの内容

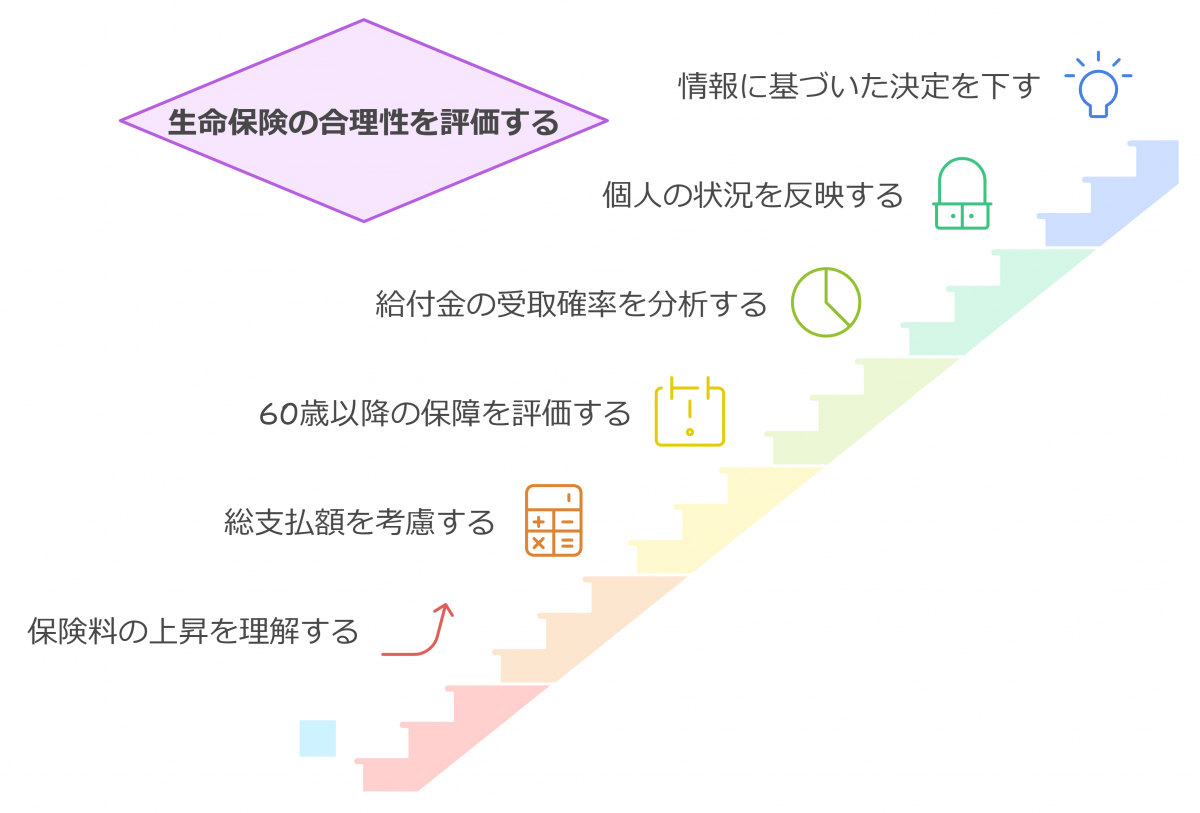

1.〜生命保険選びの盲点とは?〜

生命保険って、正直難しいと感じている方、多くないでしょうか?多くの方が「よく分からない」「担当者の言うとおりにするしかない」と考えています。しかし、本当にその保険、あなたに最適だと言い切れるでしょうか。

実は、できれば加入を避けるべき保険商品があるのです。今回は、60歳で死亡保障部分の保障期間が終了する定期付き終身保険の落とし穴について、詳しくお話しします。

もし現在、この手の保険に加入されている方。ぜひ、最後まで読んでいただき、保険の見直しを真剣に検討するきっかけにしていただければ幸いです。

2.定期付き終身保険の概要

定期付き終身保険の特徴

この保険の特徴は、死亡保障部分(いわゆる掛け捨てで死亡時には保険金が給付される部分)の保障期間が60歳までと限定されている点です。一見、働き盛りの年齢をカバーしているように見えますが、実はいくつかの重要なポイントがあります。

主な特徴としては通常60歳までの死亡保障に、傷害や災害時の特約、医療保険の特約もセットされることが多く、1割程度の積立機能(終身保険部分)がついています。

トータルの保険料は当初月々3〜4万円程度になることが一般的です。10年ごとに保険料が更新され、段階的に上昇していきます。

一体どこがデメリットなのでしょうか?次に、このタイプの保険のデメリットを徹底解説します。

3.定期付き終身保険の懸念点

驚くべきは、保険料の上昇カーブです。更新のたびに保険料は倍近く跳ね上がることがあります。つまり、長期間加入すればするほど、支払う保険料の総額は驚くべき金額になってしまうのです。30歳から60歳までトータルで考えると裕に1000万円を超える保険料を支払うことになります。

その上で最も注意すべきなのは、60歳を1日でも過ぎれば死亡保障が完全に無くなることです。何十年も高い保険料を支払い続けても、60歳以降は一切死亡保険金が支払われません。さらに、保険料のほとんどが掛け捨ての死亡保障部分に充てられるため、戻ってくるお金(終身保険部分)も支払ってきた金額に比べてごく僅かです。

日本の平均寿命(男性81.09歳、女性87.14歳、2021年厚生労働省調査)を考えると、60歳で亡くなる方はごくわずかです。毎月高額の保険料を支払い続けても、実際にはほとんど給付されない可能性が高いのです。

果たして、このような保険に合理性はあるのでしょうか?

ここでは、あくまで「合理性」という観点で話をしています。確かに60歳までに亡くなることがあれば、このタイプの保険では多くの保険金を受け取ることができますし、未来のことは誰にも分からないので、この保険が一概に絶対に悪いとは言い切れません。(実際に筆者の親族は59歳で亡くなり、このタイプの保険に加入していたため、結果的に多くの保険金の受給ができました。)

皆さんは自身のケースで考えた時にどちらが良いと考えるでしょうか?

懸念点としてお伝えさせていただきましたので、その上でどのような保険に加入するべきかは最終的には自分達でしっかり考え、後悔のない保険選びの必要があります。

4.定期付き終身保険以外のオススメの選択肢

家族の生活の万が一の時に備え、死亡保障は確かに必要です。しかし、先ほど説明したような定期付き終身保険ではなく、別の選択肢もあります。

例えば、月々3,000円〜5,000円程度の保険料で、保険料はずっと変わらず、たとえばご主人の死亡時には奥様が60歳になるまで毎月15~30万円の給付がされるような死亡保障商品も存在します。(保険料と保険金額は年齢にもよります)。また、結婚や出産年齢の高齢化を考慮すると、保障期間を65歳以上に延長することも検討に値するでしょう。平均寿命の伸長に合わせて、貯蓄の観点からも慎重に保険を選ぶことが重要です。

5.なぜ定期付き終身保険のような保険が販売されているのか

なぜ定期付き終身保険のような商品が今も販売されているのでしょうか。(もちろん、先述したように判断は人それぞれなので、絶対に悪い、ということではなくあくまで合理性の観点で記載しています。)

正直なところ、その理由は明確ではありません。保険会社の経営上の都合を推測すれば、ほとんどの方が60歳までに亡くならないため、保険金の給付を最小限に抑えられることが利益につながっているのかもしれません。

多くの保険営業担当者が、定期付き終身保険の本質を十分に理解していないケースや他の保険商品を知らない、ということもあります。会社の指示や知識不足により、最適でない保険を提案することも少なくありません。

もしそのような保険に加入して、30年後に後悔をすることになったとしても、その時あなたが保険に加入した担当者はもう会社に在籍していない、連絡もつかなくなっているというようなことも多いに想定できるでしょう。

したがって、お客様自身が主体的に保険を選ぶ姿勢が何より大切です。この記事も参考にしながら、保険プランナーやFPの話を聞いてみることをオススメします。

困ったら頼れる専門家(FP)に相談しよう

今回テーマにした保険選びや人生のお金の計画をしっかり作る上で信頼できる保険担当者やファイナンシャルプランナー(FP)に出会えるかどうかは皆さんの人生にとって大きなポイントです。ご自身でホームページでFP会社を探すのも良いですし、信頼できる親友が保険業界やFPとして働いているのであればぜひ自分の保険をチェックしてもらいましょう。

ファイナンシャルプランナーWanted!の専門家紹介サービス

また、FPWanted!の専門家(FP)紹介サービスも活用いただけます。

◾️専門家にお金の相談

FPWanted!の専門家紹介サービスでは、全国のFP会社とネットワークがあるFPWanted!が各FP会社の協力を得て、優秀なFPのみをご紹介するサービスです。

内容は「経験が5年以上」「高評価」「前年度年収800万円以上」という条件で評価の高いFPのみを厳選してご紹介します。

初回相談は無料、ライフプラン(お金の計画表)を作成する場合は一律15,000円です。世の中には無料でライフプランを作成してくれる会社やサービスもありますが、「タダより高くつくものはない」こともございますので、特に人生プランをしっかり考えたい人には信頼できる、既に評価が高いFPから相談を受けることをオススメします。

FPによって専門分野や強みが異なることもございます。「ライフプラン作成や貯蓄方法の相談を多く受けている」「住宅メーカー出身で住宅選びのアドバイスやローンの相談も中立的な目線でできる」「相続税対策に強い」「証券分野も一緒に相談できる」「不動産投資のスペシャリスト」など専門性に長けたFPさんがいます。

FPWanted!の専門家紹介サービスでは上記の選定基準をクリアしている、かつ相談したい内容に合わせてその分野の専門家をご紹介できる優れたサービスです。「こういったサービスが世の中にあったらいいのにな」という想いから実現しました。

「今信頼できるFPの知り合いがいない」、「友人から保険の提案を受けているがイマイチ信用して良いのか分からない」「忙しいのでできるだけ初めから優秀なFPと相談したい」という方にはオススメです。セカンドオピニオンとしてもご活用いただけます。

(※年収基準に関しては、年収が高いFPほどお客様のニーズの把握や問題解決、プレゼンが分かりやすい、また退職可能性が低いのでお客様の継続フォローも長期的に可能という観点で設けております。)

保険選びや資産運用で、優秀なFPと話がしたい、という方はぜひご活用ください。

このコラムもおすすめです

-

【マネードットコム様インタビュー】有績者から新人教育まで、保険代理店の強い味方に!

コラムを読む -

離れて暮らす高齢者の親の「安全」「認知症予防」「心のケア」をセットにした新しい見守りサービス。株式会社Fikra青島代表インタビュー

コラムを読む -

【成果保証あり!】まねぽんってどんなリーズ?特徴や強みは?担当者に直接インタビュー!

コラムを読む -

NISAのデメリットを検証。NISAをやっていれば将来は安泰だと思ってると落とし穴が!? Part2

コラムを読む -

NISAのデメリットを検証。NISAをやっていれば将来は安泰だと思ってると落とし穴が!?Part1

コラムを読む -

「同居していない親」「要介護者」「遺族年金受給者」も扶養に入れられることがある!FPとしてお客様にアドバイスできる項目を整理

コラムを読む

ファイナンシャルプランナー・事務職・企画職として、

より充実したお仕事をするなら

日本初、ファイナンシャルプランナー特化型の求人・転職情報サイト

ファイナンシャルプランナーWanted!で活躍の場を広げよう!