【2025年版】保険の買取型リーズ会社の一覧やオススメ、特徴や料金を解説!

このコラムは分で読めます

このコラムの内容

1.はじめに - 保険営業における「リーズ」の重要性

「保険リーズって本当に効果あるの?」営業の悩みに応える

「なかなか新規顧客が獲得できない」「見込み客の発掘に時間がかかりすぎる」—こんな悩みを抱えていませんか?保険営業の世界では、質の高い見込み客(リーズ)の確保が成功の鍵を握っています。しかし、効率的なリーズ獲得は多くの営業パーソンにとって大きな課題となっているのが現状です。

保険営業の現状と課題

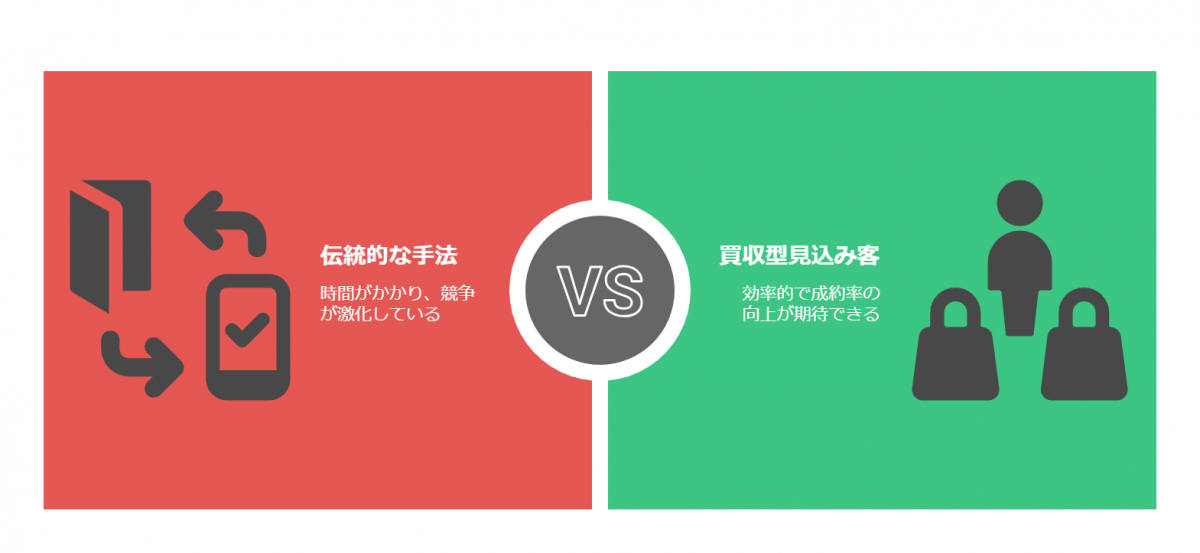

保険業界は年々競争が激化しており、従来の飛び込み営業や紹介営業だけでは新規顧客の獲得が難しくなっています。特に2025年現在では、デジタル化の進展により顧客の情報収集方法も変化し、より効率的な見込み客獲得の手段が求められています。

顧客側も保険に関する情報をインターネットで比較検討するケースが増え、すでに一定の知識を持った上で営業パーソンと接触することが一般的になっています。このような環境下では、単純な数の営業活動よりも、質の高いアプローチがより重要になってきているのです。

リーズ活用で営業効率が向上する理由

買取型リーズを活用することで、見込み客獲得にかける時間を大幅に削減し、本来の強みである提案力やコンサルティング能力に集中できるようになります。すでに保険に関心を持っている見込み客に対してアプローチできるため、成約率の向上も期待できるでしょう。

2.リーズとは何か?基本から理解する

リーズの定義と種類

リーズとは、商品やサービスに興味を持っている見込み客の情報のことです。保険業界においては、保険加入や見直しに関心を持っている潜在顧客の情報を指します。

| リーズの種類 | ポイント | |

|---|---|---|

| 1 | 買取型 | 費用が発生するが、自身の自由に営業ができる |

| 2 | 折半型 | 費用はかからないが、コミッション半分で成約率も求められる |

買取型リーズとは

買取型リーズは、リーズ会社が収集した見込み客情報を保険営業が購入する形式です。料金は前払いで、成約の有無に関わらず情報提供に対して対価を支払うシステムとなっています。

買取型の最大のメリットは、確実に一定数の見込み客情報を入手できる点にあります。予算や必要な件数に応じて計画的に購入できるため、営業活動の予測が立てやすくなります。また、成約率に自信がある営業パーソンにとっては、コストパフォーマンスが高いとも言えるでしょう。

折半型リーズとの違い

対照的に成約報酬型リーズは、実際に契約が成立した場合のみ報酬を支払う仕組みです。初期費用が抑えられる反面、 成約時の報酬をリーズ会社と折半する必要があることや、高い成約率を求められる(成約率が低いと新しい案件がもらえない)というデメリットがあります。

どちらが適しているかは、営業スタイルや予算、販売している保険商品によって異なります。自身の営業スタイルや経験値を考慮した上で選択することが重要です。例えば、すでに高い成約率を維持している方や、特定の保険商品に特化した営業を展開している方には買取型が向いているかもしれません。

保険業界におけるリーズの活用方法

リーズの選び方のポイント

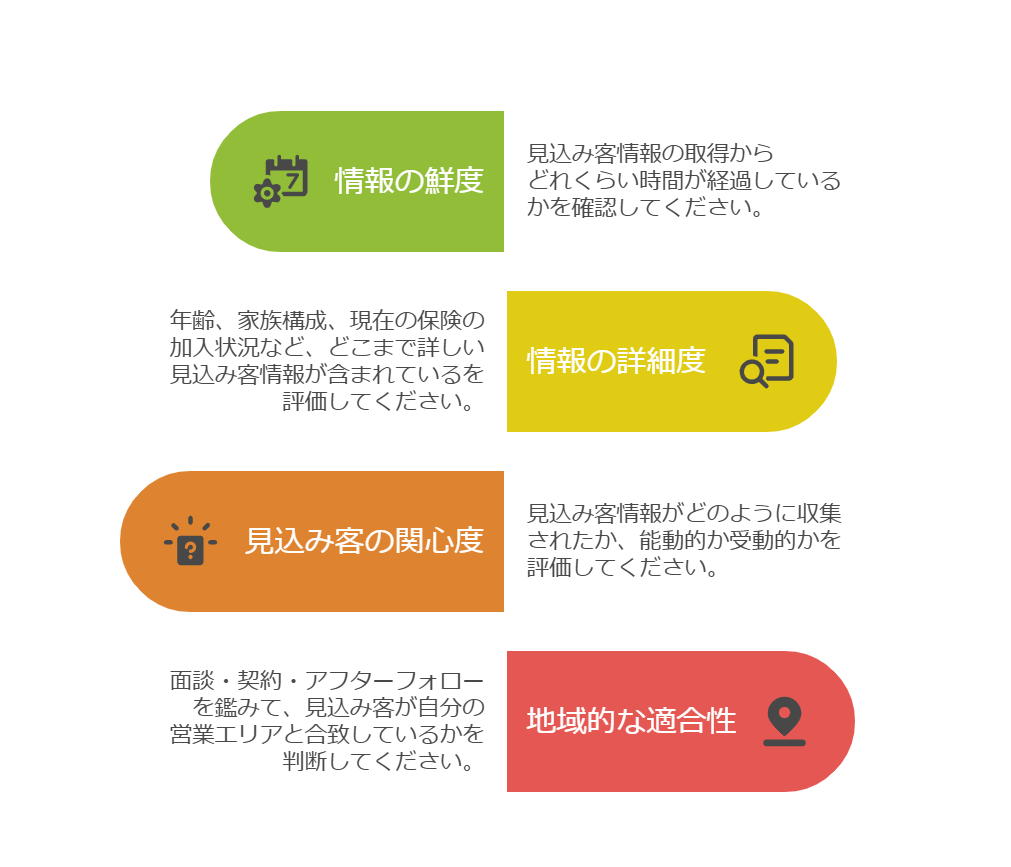

リーズを選ぶ際には、以下のポイントを確認することをおすすめします。

- 情報の鮮度: 見込み客情報の取得からどれくらい時間が経過しているか

- 情報の詳細度: 年齢、家族構成、現在の加入状況など、どこまで詳しい情報が含まれているか

- 見込み客の関心度: どのような経緯でリーズ情報が集められたか(能動的な問い合わせか、受動的なアンケート回答か)

- 地域的な適合性: 自分の営業エリアと合致しているか

これらのポイントを押さえることで、より質の高いリーズを効率よく獲得できるようになります。特に情報の鮮度は非常に重要で、取得から時間が経つほど見込み客の関心が薄れている可能性が高まります。

3.2025年最新!買取型リーズ会社一覧

大手リーズ会社の特徴と料金比較

2025年現在、保険業界で利用されている主要な買取型リーズ会社をご紹介します。各社の特徴や料金体系を理解し、自分に最適なサービスを選ぶための参考にしてください。以下の会社についてご紹介していきます。

▼リーズ会社一覧

- 保険マンモス

- マネーチケット

- みんなの生命保険アドバイザー

- 保険ランドリー

- まねぽん

- ECApo

- 保険の解約

- オカネコ

- AIほけん集客

- 保険無料相談サイト「ガーデン」

- マネードットコム

1.保険マンモス

保険マンモスは、 業界でも10年以上続く老舗のリーズ会社です。集客力やコンプライアンスを遵守した運営、トラブル解決力には実力があると言えるでしょう。

◾️料金体系

保険マンモスの料金体系は以下の通りです。

- 基本リーズ:1件あたり30,000円〜

2.マネーチケット

マネーチケットは比較的新しいリーズ会社です。特に生命保険や医療保険の見込み客情報が充実しており、顧客の関心度に応じたランク分けが明確になっています。また、営業サポートツールも充実しており、初めてリーズを活用する方にも使いやすいシステムとなっています。

Web上で24時間いつでもリーズを購入できる利便性も魅力の一つです。地域や年齢層などでセグメントされたリーズを選択できるため、自分の得意な顧客層に絞った営業活動が可能になります。

◾️料金体系

マネーチケットの料金体系は以下の通りです。

- 通常リーズ:1件あたり30,000円〜

3.みんなの生命保険アドバイザー

同社は生命保険業界で初めてリーズという仕組みを始めて構築・販売された業界のパイオニアです。集客力やお客様の層の良さには定評があります。

◾️料金体系

みんなの生命保険アドバイザーの料金体系は以下の通りです。

- 通常リーズ:1件あたり35,000円(年収300万)〜5万(年収や資産1000万円〜)

4.保険ランドリー

保険ランドリーは、「家計の見直し」に関心のある顧客に特化したリーズを提供しています。特に30〜40代の子育て世代の情報が豊富で、教育費や住宅ローンなどの悩みを抱える顧客とマッチングしやすいのが特徴です。

単なる連絡先情報だけでなく、現在の家計状況や将来の不安点なども含まれた詳細プロファイルが提供されるため、初回面談から具体的な提案がしやすいというメリットがあります。

◾️料金体系

保険ランドリーの料金体系は以下の通りです。

- 基本リーズ:1件あたり35,000円〜

5.まねぽん

まねぽんは比較的新しいリーズ会社です。特にWebサイトやSNSを通じた情報収集に強みがあり、若年層や都市部の顧客情報が充実しています。サービスの提供方式としては、FPから同社会員へのメッセージ送信によるマッチングスタイルとなります。専属FPが1時間ヒアリングなどを行いFPさんへトスアップするという良心的なサポートが付いています。平均面談人数は4~5名/月で商談単価で考えるとかなりリーズナブルです。また、1年間で面談人数の最低保証や成約保証制度も付いています。はじめはチャットで相談したい方も多いのでチャットで信頼獲得していく必要があります。

マネぽんの料金体系は以下の通りです。

- 登録料 55,000円、月額49,800円

- 現在上記料金からキャンペーン実施中

▼参考リンク

まねぽんってどんなリーズ?特徴や強みは?担当者に直接インタビュー!

6.ECApo

同社のサービス内で経営者に対してメッセージを送信アポイントにつなげることができます。 アポイント単価が安い反面、保険の相談を相手が求めているわけでは無いこともあるので、いきなり保険の提案をすると言うよりも経営者と関係構築をしたいと言うような営業手法を取りたい方にはマッチしていると言えるでしょう。

◾️料金体系

ECApoの料金体系は以下の通りです。

- 基本リーズ:1面談18,000円〜

7.保険の解約「GOENLINK」

まだ最近ローンチされたばかりのサービスのようですが、お客様がFPのプロフィールを見て相談希望をするというスタイルでお客様の層や使い勝手も良いと聞いています。

◾️料金体系

保険の解約「GOENLINK」の料金体系は以下の通りです。

- 基本リーズ:サービス基本料月額2980円、リーズ案件3.3万円/件

8.オカネコ

月額利用料金を支払うと、自ら集客することなく、オンライン上で見込み顧客の獲得ができ、セミナー配信から、自己ブランディング、営業スキルの醸成までも実施可能な金融営業DX支援ツールです。大手金融機関を含めた幅広い法人に「新しい形の顧客創造を実現する画期的なプロダクト」として認知を広げており、登録プランナーは700名以上、導入企業累計社数は250社以上(*1)と、銀行・証券・保険それぞれの分野で導入が進んでいます。

こちらのサービスは「面談(アポイント確約)型」のサービスとは異なり、システム内でFPが同社の会員に対してメッセージを送り、アポイントを取得するスタイルです。 1ヵ月に送れるメッセージの送信数などが決まっています。 通常の買取リーズよりアポイントがたくさん取れればコストパフォーマンスが良い反面、他のFPと同一会員に対してアポイントを争奪すると言うような形になるので、 FPとして専門性が高い、 お客様と住まいが近い、共通の趣味がある、またはFPのルックスが良い 何かしらの特徴が求められるでしょう。

◾️料金体系

オカネコの料金体系は以下の通りです。

- スキルフォース:月額15,000円/メッセージ送信なし

- エキスパート:月額30,000円/メッセージ50通

- マスター:月額60,000円/メッセージ150通/アポ1件保証

9.AIほけん集客

同社は「ほけんのAI」 と言う日本最大級の保険・家計相談AIチャットボットをカスタマー向けに運営しており、相談AIで温められたお客様との面談が可能です。 個人契約法人契約の両方に対応が可能です。 1ヵ月からでも始められるサービスで月間最低面談数の設定もありません。 また、日程調整まで自動化で行ってくれるので、アポイントを効率的に取得できると言うメリットもあるでしょう。

◾️料金体系

ほけんのAIの料金体系は以下の通りです。

- 基本リーズ:1件30,000円

10.保険無料相談サイト「ガーデン」

保険無料相談サイト「ガーデン」 は業界では老舗のリース会社になります。毎月1,000人以上の見込み顧客を集客しており、保険業界のリーズ集客のコンプライアンス遵守体制等もしっかりされています。平均成約率30%以上、また会員になるとリーズ営業攻略法の動画プレゼントがあります。リーズでの話法は紹介営業とも異なる点があるので、「どのように話したら成果が出易いのか」興味がある方は登録をオススメします。

◾️料金体系

保険のガーデンの料金体系は以下の通りです。

- 1件30,000円〜

11.マネードットコム

マネードットコムは2021年に設立された、比較的新しいリーズ会社です。マーケティングノウハウを駆使し、優れたコストパフォーマンスを発揮しています。利用後アンケートによる品質向上サイクル など精度の高い案件供給づくりを行われています。

◾️料金体系

マネードットコムの料金体系は以下の通りです。

- 1件7,800円〜9,000円

※発注量により単価に変化あり。別途初期費用あり。

| リーズ会社 | ポイント | |

|---|---|---|

| 1 | 保険マンモス | 老舗の安定感、案件の量が豊富 |

| 2 | マネーチケット | 比較的新しい。客層が良いとの評判もあり |

| 3 | みんなの生命保険アドバイザー | 業界のパイオニア。安定の質と量 |

| 4 | 保険ランドリー | 顧客プロファイルが充実 |

| 5 | マネぽん | トスアップや面談単価が魅力的 |

| 6 | ECApo | 経営者にアプローチできる |

| 7 | 保険の解約「GOENLINK」 | お客様からFPを指名 |

| 8 | オカネコ | 顧客獲得DX支援ツール |

| 9 | AIほけん集客 | AIチャットボットが顧客フォロー |

| 10 | 保険の「ガーデン」 | 登録者に無料で「リーズ攻略話法動画」プレゼント |

| 11 | マネードットコム | 圧倒的なコストパフォーマンス |

4.リーズ会社の選び方と活用のコツ

あなたの営業スタイルに合ったリーズ会社の選び方

リーズ会社は数多く存在しますが、自分の営業スタイルや強みに合ったサービスを選ぶことが成功への鍵となります。あなたはどのような顧客層に強みを持っていますか?また、どのような商品に特化していますか?これらの点を考慮しながら最適なリーズ会社を選びましょう。

リーズを最大限に活用するための実践テクニック

リーズを購入しただけでは成果は出ません。効果的な活用方法を身につけることが重要です。ここでは、リーズ情報を受け取った後の具体的なアプローチ方法をご紹介します。

リーズ面談のコツ

- 適切なタイミング

- 顧客情報に基づいた会話の準備

- 価値提供を意識した導入トーク

- フォローアップの重要性

- 定期的なコミュニケーション

- 顧客の状況変化の把握

1.適切なタイミングでのコンタクト

初回のコンタクトは成約への大きな分かれ道となります。以下のポイントを押さえた対応を心がけましょう。リーズ情報を受け取ったら、できるだけ早く(理想的には24時間以内)に連絡を取ることが重要です。問い合わせから時間が経つほど顧客の関心は薄れていきます。また、平日の夜19〜21時頃や、週末の午前中など、顧客が落ち着いて話せる時間帯を選ぶことも大切です。

2.顧客情報に基づいた会話の準備

リーズに含まれる情報をしっかり分析し、顧客のニーズや関心事を予測した上で連絡しましょう。「保険について相談したいとのことですが、何か具体的にお悩みのことはありますか?」といった開かれた質問から始めると自然な会話につながります。

3.価値提供を意識した導入

いきなり商品の説明や面談の約束を取ろうとするのではなく、まずは顧客に価値を提供する姿勢を示すことが重要です。「○○さんのような○歳代で、お子さんがいらっしゃる方が知っておくべき保険の知識についてお伝えできればと思います」といった具体的な価値提案が効果的です。

4.フォローアップの重要性と具体的方法

初回のコンタクトで即座に成約に至るケースは稀です。継続的なフォローアップが成約率を高める鍵となります。面談後には、顧客の関心に合わせた情報をメールやLINEで送ることをおすすめします。例えば、子育て世代なら教育費の貯め方に関する資料、マイホーム購入を検討中なら住宅ローン返済と保険の関係についての記事など、直接的な営業ではなく役立つ情報を提供することで信頼関係を構築します。

5.定期的なコミュニケーションの維持

3日後、1週間後、1ヶ月後といったタイミングで段階的にフォローアップすることで、顧客の中での存在感を維持します。ただし、頻度が高すぎると顧客に負担を感じさせる可能性もあるため、適切な間隔を保つことが重要です。

6.顧客の状況変化の把握

「前回お話しした際には○○とおっしゃっていましたが、その後状況に変化はありましたか?」など、以前の会話を踏まえた質問をすることで、顧客は「自分のことを覚えてくれている」と好感を持ちます。状況の変化を捉えることで、より適切なタイミングでの提案も可能になります。

5.リーズ活用の注意点と対策

よくある失敗とその回避方法

リーズ活用には多くのメリットがありますが、同時にいくつかの落とし穴も存在します。よくある失敗パターンとその対策について解説します。

リーズの質に関する問題

すべてのリーズが高品質とは限りません。中には保険への関心が薄い見込み客や、単なる情報収集目的の問い合わせもあります。そのような質の低いリーズに過度に時間を投資してしまうことは大きな機会損失となります。

| 良いリーズに出会うために | ポイント | |

|---|---|---|

| 1 | 質問 | 顧客の関心度合いや強さを質問で確認 |

| 2 | 複数社試す | 自分に合っているリーズを見つける |

| 3 | 成功事例 | そのリーズの平均成約率や事例を確認する |

◾️対策

- 初回コンタクト時に顧客の関心度を見極める質問を用意しておく

- 複数のリーズ会社を試し、質の高いサービスを見極める

- リーズ会社のカスタマーサポートに、過去の成功事例や効果的なアプローチ方法について相談する

リーズの取得日時が明記されていることを確認し、1週間以内のものを優先的に活用するようにしましょう。

コスト管理の重要性

リーズ購入は投資です。投資である以上、適切なコスト管理と効果測定が欠かせません。特に買取型リーズは前払いとなるため、効果が出なければ大きな損失となる可能性があります。

◾️対策

- 最初は少量のリーズから始め、効果を確認しながら段階的に予算を増やす

- リーズ1件あたりのコストと、平均的な成約率から損益分岐点を計算しておく

- リーズの活用結果(コンタクト率、面談率、成約率など)を記録し、定期的に分析する

| コスト管理のコツ | ポイント | |

|---|---|---|

| 1 | 少量からはじめる | お客様の質や自分との相性を見極める |

| 2 | 損益分岐点計算 | どれくらいコストをかけて良いのか予め計算 |

| 3 | 結果管理 | 商談や営業進捗率などを分析し、採算を見る |

個人情報保護法への対応

リーズビジネスに関わる上で、個人情報保護法の遵守は非常に重要です。コンプライアンス違反はビジネスの存続自体を脅かす可能性があります。

◾️法的リスクと対策

2025年の改正個人情報保護法では、第三者から取得した個人情報の取り扱いがより厳格化されています。リーズ会社から取得した個人情報の管理や利用には細心の注意が必要です。

FP会社/保険代理店への転職ならFP Wanted!を活用しよう

FP Wanted!はファイナンシャルプランナー(FP)や保険代理店転職を真剣に考える皆さんの力強いサポートを実施しています。

FPとして実際に活躍するロールモデル提示やキャリアプランニング、また豊富な求人の中からあなたの要望に合った会社のご紹介、面接対策や条件交渉など、ファイナンシャルプランナーや保険業界に特化した専門エージェントとして、ご自身1人で転職活動するよりも、きっと実りのある活躍先を見つけるサポートが可能です。

反響営業、固定給、教育がしっかりしているなど、あなたの希望条件に合ったご紹介が可能。未経験者の相談にも対応しております。

FP/保険代理店転職ならファイナンシャルプランナーWanted!

1.求人検索

ファイナンシャルプランナーWanted!ではファイナンシャルプランナー(FP)/生命保険業界で自分により適した企業や求人を見つけることが可能です。大手求人サイトには掲載していない求人も多数あり、また業界特化型サイトならではの詳細な情報を掲載しています。FP Wanted!のおすすめポイント(強みや差別化ポイント)では、同じように見えるFP会社/生命保険代理店でもどのような違いがあるのかが良くわかります。求人検索はエリアや様々な条件で検索ができ、中にはカジュアル面談などに対応可能な会社もあります。FPから他業界への転職でも活用いただけます。

2.個別カウンセリング

ファイナンシャルプランナーWanted!ではファイナンシャルプランナー(FP)や生命保険業界の経験者、未経験者に向けてキャリアカウンセリングを全国で無料で実施しています。転職に迷う、これから転職を考えているが不安を感じる点がある方はカウンセリングを受けてみましょう。ファイナンシャルプランナー(FP)として、どのようにキャリアを積んでいくべきか、どうしたら成功に近づくか、FP経験のあるキャリアアドバイザーが丁寧に個別カウンセリングを行います。インターネットでは書けない業界事情やキャリアの考え方などをあなたの状況に合わせてお話しします。

強みはFP会社、保険代理店業界、また他業界転職のいずれに関しても独自の強いネットワークを持っている点です。会社の特徴とあなたの思考がマッチングしているかのアドバイスや、また内定獲得までの確率アップへの貢献が可能です。一人で転職サイトを使って転職活動を続けるより、心強いアドバイザーと一緒に転職活動を行うことはきっとプラスに働くでしょう。

例えば顧客開拓に自信がない方であれば、既存契約リストや業務提携案件など行き先のある会社、固定給与のある会社など、「よりストレスが少なく成功確率が高い」という条件で働ける会社を選定、ファイナンシャルプランナー(FP)業界でキャリアをスタートできる会社のご紹介も可能です。また当サイトには求人掲載のない非公開求人のご紹介も可能です。

3.セミナー参加

ファイナンシャルプランナーWanted!ではセミナーも随時開催しています。情報収集をすることはキャリアを考える上でも非常に重要です。そうした際にセミナー参加は大変役に立ちます。キャリアや転職を考える上で参考になる情報が得られたり、求人情報だけでは分からない企業の特徴や代表の思いや人柄なども分かります。

FP業界での求人マッチングがより行えるようになることで、FP業界に貢献したい、そしてその先にいるお客様や社会に貢献したい。そのような思いでサイト運営をしております。

ファイナンシャルプランナー(FP)や生命保険代理店への転職を検討されたい方はぜひファイナンシャルプランナーWanted!をご活用ください。

このコラムもおすすめです

-

【マネードットコム様インタビュー】有績者から新人教育まで、保険代理店の強い味方に!

コラムを読む -

離れて暮らす高齢者の親の「安全」「認知症予防」「心のケア」をセットにした新しい見守りサービス。株式会社Fikra青島代表インタビュー

コラムを読む -

【成果保証あり!】まねぽんってどんなリーズ?特徴や強みは?担当者に直接インタビュー!

コラムを読む -

「同居していない親」「要介護者」「遺族年金受給者」も扶養に入れられることがある!FPとしてお客様にアドバイスできる項目を整理

コラムを読む -

FP/保険営業のためのやさしい相続解説(10)遺留分って何?概要や具体例について解説

コラムを読む -

【2025年版】相続税を考える時には活用が欠かせない「贈与の非課税制度」まとめ

コラムを読む

ファイナンシャルプランナー・事務職・企画職として、

より充実したお仕事をするなら

日本初、ファイナンシャルプランナー特化型の求人・転職情報サイト

ファイナンシャルプランナーWanted!で活躍の場を広げよう!