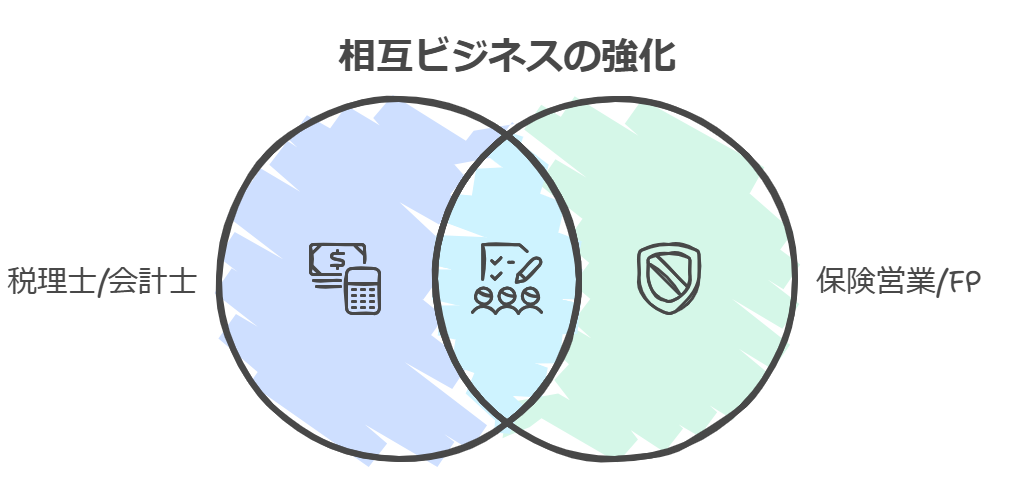

【保険営業/FP】見込み客開拓のコツ③協業先の開拓(税理士/会計士)

このコラムは分で読めます

このコラムの内容

1. はじめに:保険営業の見込み客開拓の難しさと可能性

保険営業やファイナンシャルプランナー(FP)の皆さん、見込み客の開拓に日々努力されていることかと思います。私たち専門家にとって、新規顧客の獲得は常に最大の課題と言えるでしょう。売上を伸ばし、安定したキャリアを築くためには、効果的な見込み客開拓戦略が不可欠です。

今回は、多くの保険営業やFPの方々にとって大きな可能性を秘めた協業先について詳しくお話しします。それは、税理士や会計士との提携です。一体どのようにアプローチすれば、新たな顧客開拓の道が開けるのでしょうか。

この点について今回は解説していきます。

また、そもそも見込み顧客開拓をすることが自身では難しい、商談に専念したいという方には会社で集客活動を行っているFP事務所や保険代理店に転職するという選択肢もありますので、当社の転職カウンセリングなどにお申し込みください。

2. 税理士、会計士の業務を理解しよう

税理士や会計士は、多くの企業と密接な関係を築いています。一人の税理士が数十社もの顧問先を持つケースは珍しくありません。これは、見方によっては保険営業やFPにとって、まさに「宝の山」と言えるかもしれません。

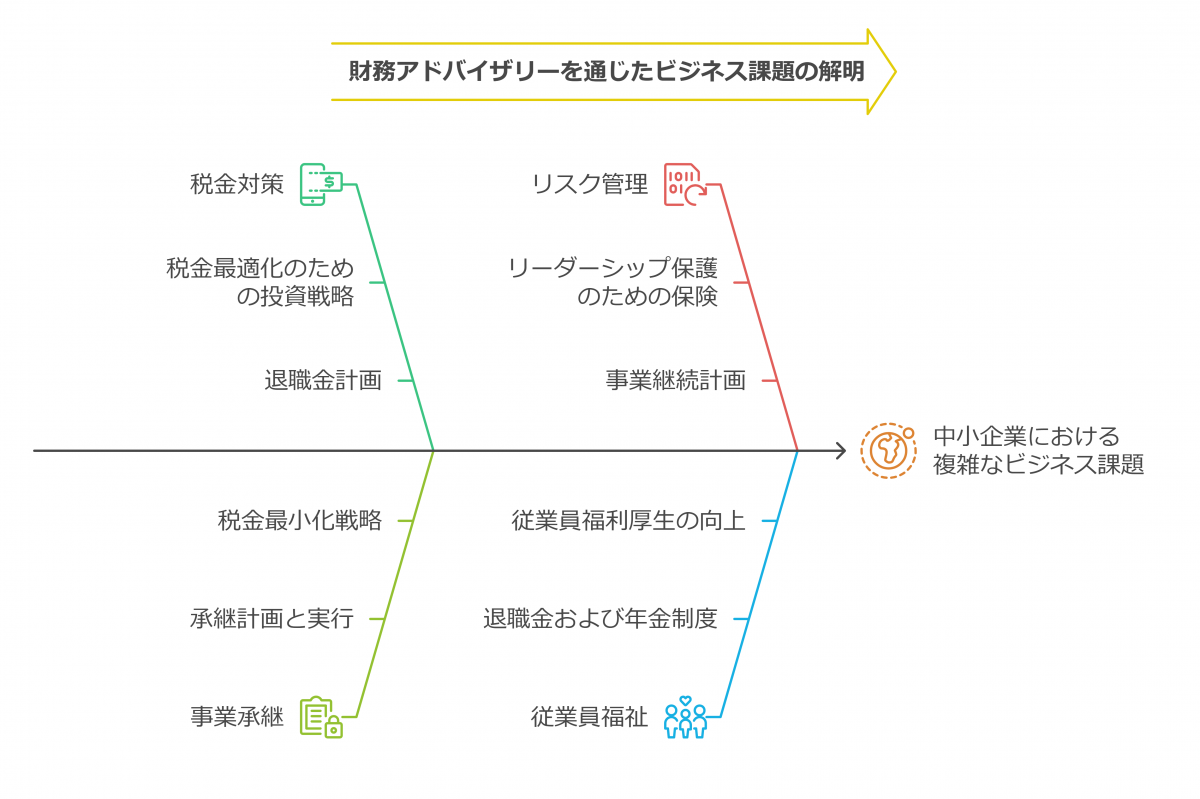

税理士や会計士の顧問先の企業は、以下のような様々な経営課題を抱えています。

1. 効果的な税金対策

中小企業にとって、税金対策は経営の重要な要素です。例えば、同族会社における役員退職金の計画的な支給や、法人税を最適化するための投資戦略など、税理士は企業の財務戦略において重要な役割を果たします。

具体的な事例を挙げてみましょう。20年以上続く老舗の製造業A社では、毎年の設備投資のタイミングや方法を税理士と綿密に相談しています。研究開発費の活用や、特別償却の適用など、税務上有利な方法を常に模索しているのです。このような企業では、将来の事業継続や資金繰りを見据えた包括的な財務戦略が求められています。

2. スムーズな事業承継

事業承継は多くの中小企業が直面する最大の経営課題の一つです。後継者の育成、株式や事業用資産の譲渡、相続税対策など、複雑な問題が山積みです。

B社の例では、創業者の高齢化に伴い、息子への事業承継を5年計画で進めています。以下のような計画や支援が必要になります。

- 株式の計画的な譲渡スケジュール

- 相続税を最小限に抑えるための財産評価

- 事業用資産の効率的な移転方法

- 後継者への経営スキル継承プログラム

このプロセスでは、生命保険を活用した事業承継対策が重要な役割を果たします。例えば、経営者の万が一の際の事業継続資金の確保や、相続税対策としての生命保険の活用など、保険商品は事業承継において極めて有効な選択肢となり得るのです。

3. 万が一の際の社員や家族の保障

中小企業において、経営者や幹部社員に何かあった場合の対策は、企業存続の観点から極めて重要です。

C社では、経営者の急死により経営が危機に陥った苦い経験があります。現在は、税理士と協力しながら、以下のような対策を講じています:

- 経営者向けの生命保険と、その保険金の使途を明確にした事業継続計画

- 幹部社員に対する死亡・高度障害保障

- 事業継続のための資金調達方法の事前準備

4. 社員の福利厚生と退職金準備

多くの中小企業では、社員の将来に対する備えが十分でありません。特に、退職金制度や年金制度の整備は喫緊の課題です。

前述の確定拠出年金に関して、導入率が数パーセントにとどまっている背景には、以下のような課題があります。

- 制度理解の難しさ

- 導入コストへの懸念

- 具体的な運用方法が分からない

- サポートしてくれる専門家の不足

これらの課題に対して、保険営業やFPが専門的な知識と具体的な提案を持って接近することで、企業と社員の双方にとって有益なソリューションを提供できる可能性があります。

税理士や会計士との提携は、まさにこうした企業の多様な経営課題に対して、総合的なアプローチを可能にする「架け橋」となり得るのです。彼らの顧問先には、潜在的な保険ニーズが無数に眠っているのです。

3. 税理士、会計士の「生命保険知識」の現状と課題

税理士や会計士の業務は、一般的に想像されているよりもはるかに複雑で、高度な専門性と膨大な作業量を要する職業です。彼らの日常は、単なる数字の管理をはるかに超えた、極めて精緻で労働集約的な業務で構成されています。そのような中で生命保険の活用までしっかりこなせている税理士、会計士ばかりではない、というのが現状です。

税理士の基本的な業務内容

税理士の主な業務は、大きく以下の領域に分かれます。

1. 確定申告業務

- 法人税申告

- 個人所得税申告

- 消費税申告

2. 会計帳簿の作成と管理

- 日々の仕訳

- 月次決算

- 年次決算

3. 税務コンサルティング

- 節税対策

- 税務リスク管理

- 組織再編時の税務戦略

業務の複雑さと高度な専門性

具体的な作業を詳しく見てみましょう。例えば、中堅企業の年次決算では、以下のような膨大な作業が発生します。

決算準備作業の一例

- 全取引の精査(数千〜数万件の仕訳確認)

- 固定資産の減価償却計算

- 棚卸資産の評価

- 各種引当金の計算

- 法人税や復興特別法人税の計算

- 各種税額控除の適用チェック

これらの作業一つひとつが、高度な専門知識と集中力を要する極めて精密な作業なのです。

また、特に確定申告期(2〜3月)は、文字通り「地獄」のような多忙さとなるとよく聞きます。

専門知識の継続的なアップデート

税法は毎年のように改正されるため、常に最新の法改正や会計基準の変更に対応しなければなりません。例えば、

- 法人税法の改正点の把握

- 国際会計基準(IFRS)への対応

- デジタル化に伴う会計ソフトウェアの更新

- サイバーセキュリティ対策

これらの学習と実践には、膨大な時間と労力が必要となります。

未来への備えに目を向ける余裕のなさ

このような多忙な日常業務の中で、税理士や会計士がクライアントに対して「未来への備え」という戦略的な視点を持ち提案することは、実際には難しいケースがあることがお分かりいただけたでしょうか。

毎日の業務に追われ、クライアントの目の前の税務コンプライアンスを守ることに精一杯で、事業承継や長期的な財務戦略にまで手が回らない方もいる、というのが実情です。

4.税理士、会計士と保険営業/FPの業務提携の具体的手法

保険営業/FPとの提携は有力な手段になり得る

この状況は、保険営業マンやFPにとって実に重要な示唆を含んでいます。税理士や会計士の業務の複雑さと多忙さを理解した上で、いかに彼らの負担を減らし、価値を提供できるかが鍵となるのです。

例えば、

- 簡潔で分かりやすい保険提案

- 追加的な事務作業を発生させない提案

- 税務的な観点からも有益な保険商品の提示

これらのアプローチが、税理士や会計士との信頼関係構築につながるのです。

それでは筆者がこれまで聞いてきた具体的な手法を記載します。

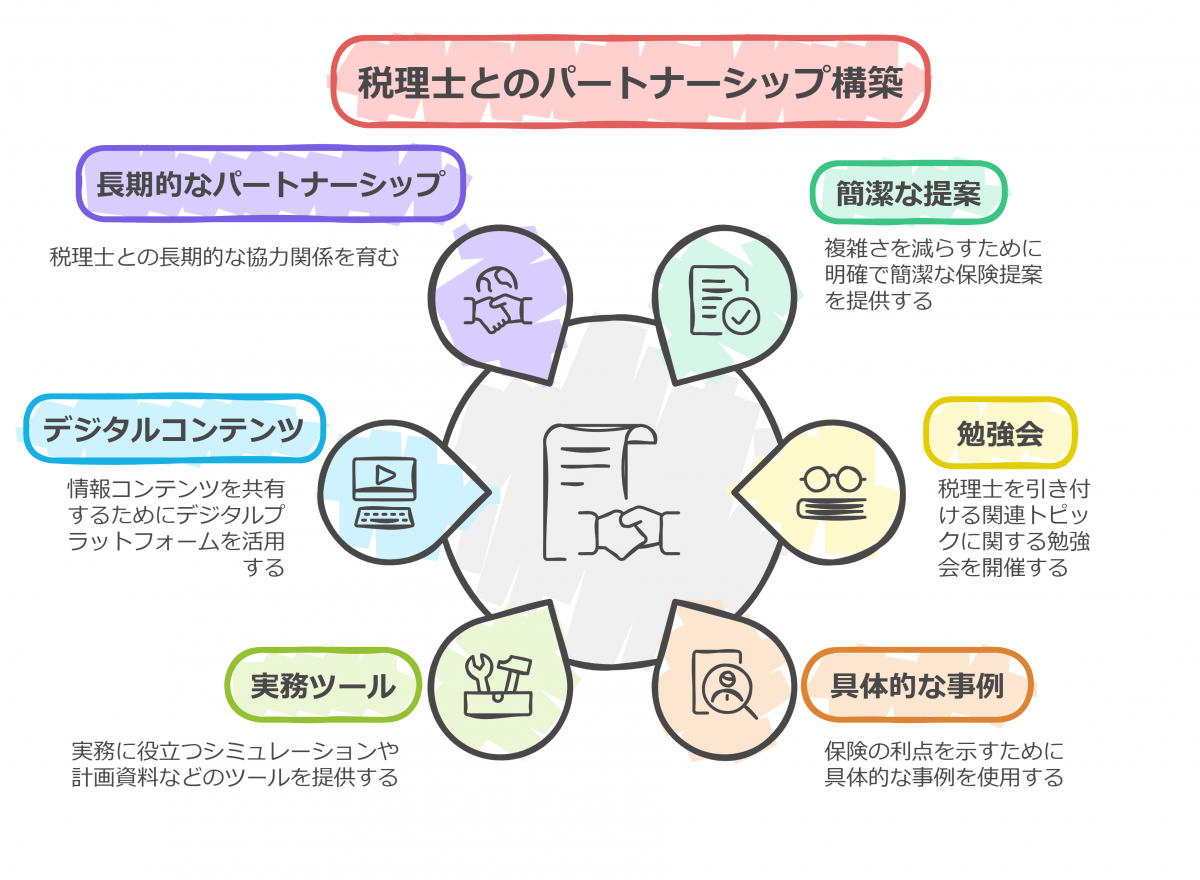

勉強会の企画と開催

効果的な勉強会を開催するためには、税理士や会計士が真に関心を持つテーマを選ぶことが重要です。例えば、「事業承継における生命保険の税務活用」や「オーナー企業の相続対策と保険の役割」、「中小企業の事業リスク対策」といったテーマは、彼らの専門分野と密接に関連しているため、高い関心を引き付けることができるでしょう。

勉強会の実施方法としては、地域の税理士会や会計士会と連携することで対面でも実施できますし、今はオンラインでも気軽にできる環境が整っています。参加者に対してわかりやすく説明する、後から見返せる資料を提供する、十分な質疑応答の時間を設けることなどで、より深い理解と信頼関係を築くことができます。

具体的な事例を用いたアプローチ

相続税対策のケースでは、中小企業のオーナーが直面する具体的な課題を示すことが重要です。例えば、自社株式の評価額が高額で、相続税の負担が大きい場合、生命保険を活用することで、相続税の納税資金を確保し、税負担を軽減できることを具体的な数字とともに説明することで、税理士や会計士の興味を引くことができます。

事業継続支援のケースでは、創業者の突然の死去によるリスクと、生命保険がいかにそのリスクを軽減できるかを詳細に説明します。事業継続資金の確保、後継者への資金支援、債務返済の担保など、具体的なメリットを示すことで、税理士や会計士に保険の有用性を理解してもらえるでしょう。

ツールとコンテンツの提供

実務に役立つ資料として、事業承継シミュレーション、保険活用の税務プランニング資料、リスク分析ワークシートなどを提供することで、税理士や会計士の実務に直接的な価値を提供できます。税務コンサルティングは無資格者にはできない点にも注意しながら、税理士、会計士の役に立つツールを提供することが大事になってくるでしょう。

デジタルコンテンツの活用も重要です。YouTubeでの解説動画、分かりやすいインフォグラフィック、ウェビナー、定期的なメールマガジンなどを通じて、継続的に有益な情報を発信することができます。

中長期目線でパートナーシップを築く

相手のニーズを最優先し、柔軟な提案姿勢を保ちながら、相互理解を重視することが大切です。同時に、税務知識の裏付けや最新情報のキャッチアップ、関連資格の取得など、専門性を証明する努力も必要です。

最も重要なのは、即効性を求めずに長期的な視点を持ち、粘り強くアプローチを続けることです。税理士・会計士との提携は、単なる営業戦略ではなく、クライアントの未来を共に考えるパートナーシップなのです。

5. 提携成功のための鍵:「分かりやすさ、継続性、貢献度」

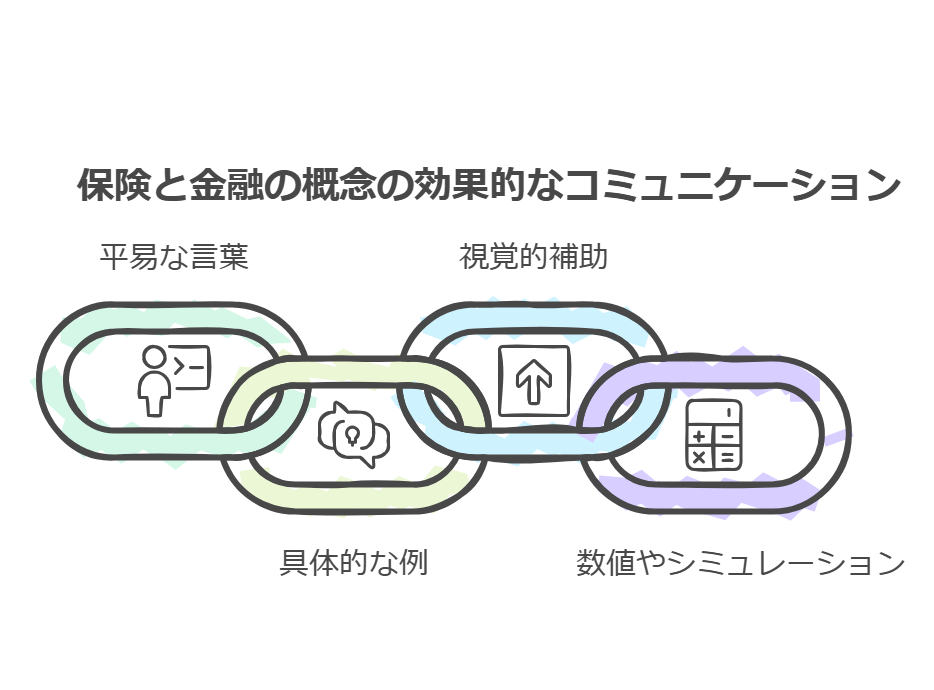

1. 分かりやすさ

保険や金融の専門用語は、税理士や会計士にとっても難解に感じられることがあります。例えば、「定期保険」「収益保険」「逓増定期保険」といった専門用語を並べ立てるのではなく、具体的な事例と共に、その保険商品がどのように顧客の課題を解決できるかを平易な言葉で説明することが重要です。

税金対策においては、保険が具体的にどのように活用できるのかを、数値やシミュレーションを用いて分かりやすく説明する必要があります。特に、中小企業のオーナーや経営者が直面する相続税対策、事業承継、事業継続リスクなどの具体的な課題に対して、生命保険がどのように貢献できるかをビジュアルなども駆使して、明確にわかり易く示すことが大切です。

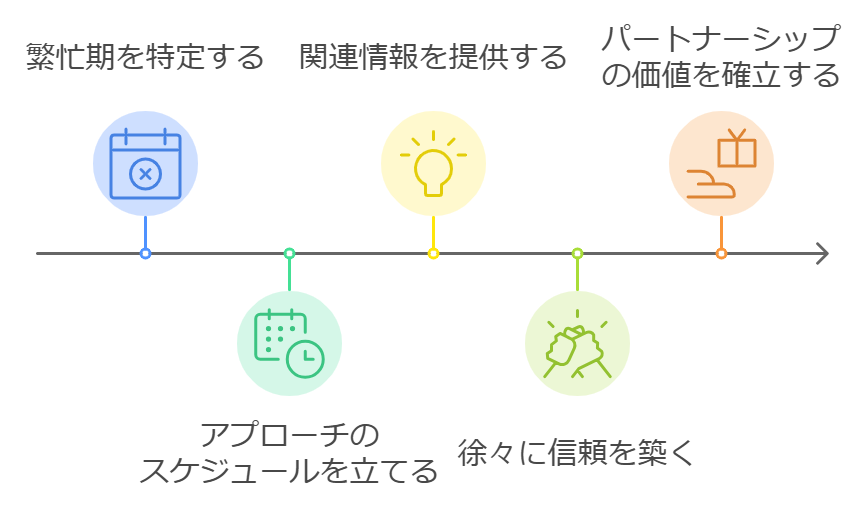

2. 継続性

税理士や会計士との関係構築は、すぐに成果が出るものではありません。長期的な視点を持ち、継続的にアプローチすることが重要です。半年から1年、場合によってはそれ以上の時間をかけて、徐々に信頼関係を築いていく必要があります。

具体的には、定期的な情報提供や季節ごとの適切なコミュニケーションが鍵となります。確定申告期、中間決算、年末調整、年次決算など、税理士や会計士が特に多忙となる時期を理解し、その時期を避けて適切なタイミングでアプローチすることが大切です。

また、単に保険の営業をするのではなく、税理士や会計士の業務に役立つ情報や、クライアントの経営課題に関する有益な情報を継続的に提供することで、パートナーとしての価値を示すことができます。

3. 貢献度

税理士や会計士と保険営業/FPの関係において、単に自社の保険商品を売り込むという視点だけではなく、彼らのビジネスや顧客に対して実質的な価値を提供することが重要です。

例えば、税理士にクライアントを紹介するなど、税理士にとってもメリットのある関係を築くことができます。互いのビジネスに貢献し合える関係を構築することがポイントです。

6.税理士提携に成功した保険営業の具体的事例

挫折を乗り越えた成功事例

保険営業において、継続的な努力が実を結ぶ具体的な事例をご紹介します。

鈴木健太氏(仮)は、地方都市で活動する40代半ばの保険営業です。地元の税理士事務所との提携を目指し、最初の2年間は厳しい試練に直面しました。

最初の6か月間、鈴木氏はアプローチを繰り返すものの、ほとんど相手にされませんでした。税理士からは「また保険の営業か」と冷ややかな対応。セミナー開催の申し入れも、ほぼ全て断られ続けました。

挫折寸前の状況で、鈴木氏は戦略を大きく変更しました。

- 徹底的な税務知識の自己研鑽

- 無償での税務リスク分析レポート提供

- 税理士事務所の業務負担を減らす提案

特に注目すべきは、税理士事務所の事務作業を軽減する独自のリスク分析ツールを開発したことです。これは、税理士が顧客に提供できる付加価値サービスとなり得るものでした。

セミナー開催から3年目、ついに地元の中規模税理士事務所から声がかかりました。「御社のリスク分析ツールと保険提案が興味深い」と。

最初の共同セミナーでは、10社の法人クライアントが参加。そのうち5社から具体的な相談を受け、結果的に3社と保険契約を締結することができました。

成功のための心構え

上記のような事例から、税理士、会計士との提携成功のために必要な心構えを記載します。

1. 知識の継続的アップデート

- 税務関連の最新情報にアンテナを張る

- 関連資格の取得

- 専門セミナーへの定期的な参加

2. 忍耐と柔軟性

鈴木氏の事例が示すように、成功には長期的な視点と忍耐が不可欠です。最初から完璧な戦略は存在しません。試行錯誤を恐れず、常に改善する姿勢が重要です。

3. 相互利益の追求

単なる保険販売ではなく、税理士事務所や顧客にとって本当の価値を提供することが鍵となります。

具体的な行動指針

- 自己投資を惜しまない

- 相手の立場に立って考える

- 小さな成功を積み重ねる

- ネットワークを大切にする

- 常に学び、進化し続ける

保険営業やファイナンシャルプランナーの皆さん、今すぐ成果が出なくても決して諦めないでください。鈴木氏の事例が示すように、中長期的な視点と継続的な努力が、必ず道を開いてくれます。

税理士や会計士との提携は、単なる営業戦略ではありません。クライアントの未来を共に考え、支える、真のパートナーシップなのです。今日の小さな種まきが、明日の大きな収穫につながることがあります。

FP会社/保険代理店への転職ならFP Wanted!を活用しよう

今回は税理士、会計士との業務提携の可能性や具体的手法についてご説明しました。今回記載したような情報が皆さんのキャリアを向上させていくことにつながるものだと嬉しいです。

また、時には職場環境を変えることで、こうした営業知識をもっと学べる、または見込み顧客の問題を解決できることがあります。これまで転職したことで人生が変わった、うまくいくようになった、という方をたくさん見てきました。環境を変えることが成長につながることもありますので、そうした場合にはファイナンシャルプランナーWanted!をぜひご活用ください。

FP Wanted!はファイナンシャルプランナー(FP)や保険代理店転職を真剣に考える皆さんの力強いサポートを実施しています。

FP/保険代理店転職ならファイナンシャルプランナーWanted!

1.求人検索

ファイナンシャルプランナーWanted!ではファイナンシャルプランナー(FP)/生命保険業界で自分により適した企業や求人を見つけることが可能です。大手求人サイトには掲載していない求人も多数あり、また業界特化型サイトならではの詳細な情報を掲載しています。FP Wanted!のおすすめポイント(強みや差別化ポイント)では、同じように見えるFP会社/生命保険代理店でもどのような違いがあるのかが良くわかります。求人検索はエリアや様々な条件で検索ができ、中にはカジュアル面談などに対応可能な会社もあります。FPから他業界への転職でも活用いただけます。

2.個別カウンセリング

ファイナンシャルプランナーWanted!ではファイナンシャルプランナー(FP)や生命保険業界の経験者、未経験者に向けてキャリアカウンセリングを全国で無料で実施しています。転職に迷う、これから転職を考えているが不安を感じる点がある方はカウンセリングを受けてみましょう。ファイナンシャルプランナー(FP)として、どのようにキャリアを積んでいくべきか、どうしたら成功に近づくか、FP経験のあるキャリアアドバイザーが丁寧に個別カウンセリングを行います。インターネットでは書けない業界事情やキャリアの考え方などをあなたの状況に合わせてお話しします。

強みはFP会社、保険代理店業界、また他業界転職のいずれに関しても独自の強いネットワークを持っている点です。会社の特徴とあなたの思考がマッチングしているかのアドバイスや、また内定獲得までの確率アップへの貢献が可能です。一人で転職サイトを使って転職活動を続けるより、心強いアドバイザーと一緒に転職活動を行うことはきっとプラスに働くでしょう。

例えば顧客開拓に自信がない方であれば、既存契約リストや業務提携案件など行き先のある会社、固定給与のある会社など、「よりストレスが少なく成功確率が高い」という条件で働ける会社を選定、ファイナンシャルプランナー(FP)業界でキャリアをスタートできる会社のご紹介も可能です。また当サイトには求人掲載のない非公開求人のご紹介も可能です。

3.セミナー参加

ファイナンシャルプランナーWanted!ではセミナーも随時開催しています。情報収集をすることはキャリアを考える上でも非常に重要です。そうした際にセミナー参加は大変役に立ちます。キャリアや転職を考える上で参考になる情報が得られたり、求人情報だけでは分からない企業の特徴や代表の思いや人柄なども分かります。

FP業界での求人マッチングがより行えるようになることで、FP業界に貢献したい、そしてその先にいるお客様や社会に貢献したい。そのような思いでサイト運営をしております。

ファイナンシャルプランナー(FP)や生命保険代理店への転職を検討されたい方はぜひファイナンシャルプランナーWanted!をご活用ください。

このコラムもおすすめです

-

【2026年改正保険業法】保険代理店で何が変わる?「ハ方式」廃止で「ロ方式」一本化、体制整備や販売手数料などのポイントを解説

コラムを読む -

【マネードットコム様インタビュー】有績者から新人教育まで、保険代理店の強い味方に!

コラムを読む -

離れて暮らす高齢者の親の「安全」「認知症予防」「心のケア」をセットにした新しい見守りサービス。株式会社Fikra青島代表インタビュー

コラムを読む -

【成果保証あり!】まねぽんってどんなリーズ?特徴や強みは?担当者に直接インタビュー!

コラムを読む -

「同居していない親」「要介護者」「遺族年金受給者」も扶養に入れられることがある!FPとしてお客様にアドバイスできる項目を整理

コラムを読む -

【2025年版】保険の買取型リーズ会社の一覧やオススメ、特徴や料金を解説!

コラムを読む

ファイナンシャルプランナー・事務職・企画職として、

より充実したお仕事をするなら

日本初、ファイナンシャルプランナー特化型の求人・転職情報サイト

ファイナンシャルプランナーWanted!で活躍の場を広げよう!